以太坊DApp王者归来:稳定币“占山为王” DeFi不足预期

EOS和TRON上线后促进了DApp的发展,现在,“生态繁荣程度”成了衡量公链的新标准之一。今年1月以来,EOS和TRON上的DApp生态在数量、日活和日均交易额方面的数据均一路领先“公链之王”以太坊。但最近,以太坊却一举反超。

根据DAppTotal的最新数据,8月12日至18日期间,以太坊的总用户量约为18.4万个,比位列第二的EOS 多2万余个,总交易量约为1.09亿美元,比位列第二的TRON多1207万美元,但交易笔数依然是三条公链中最少的,仅有约85万笔。这意味着以太坊不仅是用户量最多、交易额最大的生态,而且用户单笔交易额还远远高于其他生态。

以太坊为什么突然超越了EOS和TRON?市场的一般共识是,今年DeFi的繁荣拉动了以太坊整体生态的繁荣。事实真是如此吗?PAData将通过今年1-8月以太坊DApp整体数据及DeFi细分数据来观察DeFi究竟通过何种方式,在何种程度上促进以太坊生态繁荣。

o1

稳定币提供最大动力

最近关于以太坊的新闻中,借贷、DEX、预测等DeFi项目并不是最受关注的,最受关注的是USDT今年在以太坊上频繁增发,导致以太坊网络的拥堵水平达到新高。稳定币已经成为以太坊上不容忽视的重要一部分了,而且越来越重要。

实际上,从广义上来讲,稳定币是构成DeFi的一部分,甚至DeFi未来能扩展到何种程度也与稳定币的应用实例密切相关。但就目前而言,类似USDT这样的法币稳定币的主要用例仍然是作为交易媒介,满足不能直接使用法币投资的用户的交易需求。

由于稳定币不容忽视的重要性,且就目前而言并未广泛应用于以太坊上的去中心化金融应用,所以本文的统计维度将单个稳定币视为一个DApp计入以太坊整体生态,但并未计入DeFi类DApp的统计,换言之,本文所讨论的DeFi类DApp是狭义的借贷、DEX、预测等去中心化金融应用。

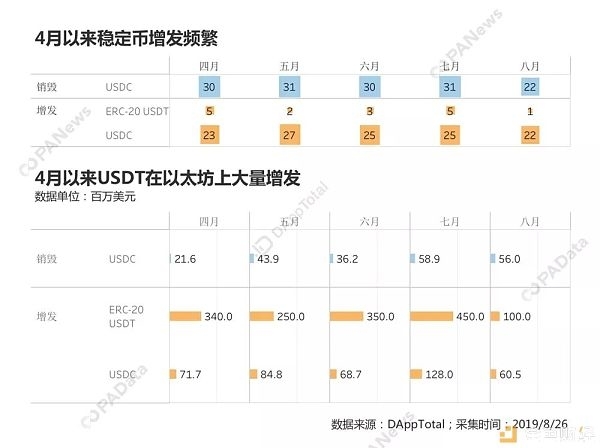

4月份稳定币增发频发,仅USDT就在以太坊上增发了5次,总计3.4亿美元(假设1USDT=1美元)。市值第二大的稳定币,同时也是少有成为借贷资产的稳定币USDC在4月增发了23次,总计7170万美元。截至8月26日,USDT和USDC均保持较高的增发次数和增发量,USDT在5个月内累计增发16次,增发金额约为14.9亿美元,USDC累计增发122次,增发金额约为4.13亿美元。

稳定币的增发还带来活跃的链上交易,根据Etherscan的数据显示,ERC20-USDT自今年4月以来,交易量持续上涨,从4月1日的615万美元上涨至8月27日的4.75亿美元,涨幅高达7627%,同期交易笔数从539笔上涨至12.9万笔,涨幅高达23835%。

尽管,稳定币虽然为以太坊整体生态的逆转提供了最大动力,但是同期DeFi类DApp并没有在月活、月交易额和交易笔数上同态发展,这意味着,稳定币增发促进的交易很大一部分并未流入DeFi市场,增发在很大程度上可能只与二级市场的交易有关。如果现在就把稳定币归为DeFi的一部分,因稳定币的活跃而过分乐观估计DeFi应用,对于DeFi的长效发展而言或并非是好事。

o2

DeFi动力不足预期

以太坊靠DeFi?根据PAData早前关于公链生态结构的分析来看,包括交易所和金融类DApp的DeFi,已经超越游戏,成为以太坊上占主导地位的DApp类型(参考《都9102年了,你知道公链在忙什么吗?》)。

已经在以太坊上拉开阵仗的DeFi并没有直接拉动以太坊整体生态的爆发,那么,DeFi又在这个过程中发挥了怎样的作用呢?

月活、月交易笔数、月交易额虽然并不尽然适用于观察每一个DApp的表现,但这依然是一套成熟的、统一的观察尺度。根据平均月活[1]来看,DeFi类的DApp今年前8个月的平均月活约为4.38万人次(假设一个地址视为一个人)。

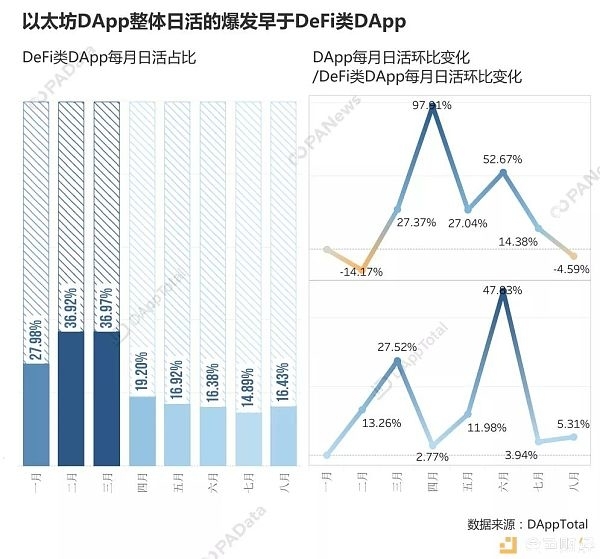

其中,今年2月和3月是DeFi类DApp活跃用户占以太坊上全部DApp活跃用户比重最高的两个月,都达到了约36.9%,但随后从四月开始,DeFi类DApp的月活占比就出现明显下降。

具体看以太坊整体生态的月活环比变化和DeFi类DApp的月活环比变化就会发现,4月份DApp生态出现了环比97.91%的大幅增长,而同期DeFi类DApp的月活环比增长只有2.77%,基本与上月持平。稳定币增发导致分母扩大,分子基本不变,这就造成了DeFi类DApp月活占比突然下降。而DeFi类DApp的月活爆发则比整体生态延迟了近两个月,根据统计,6月DeFi类DApp的月活环比增长约47.83%,达到了5.97万人次。此后的7月和8月,DeFi类DApp也持续保持增长,同比增幅分别达到3.9%和5.3%。

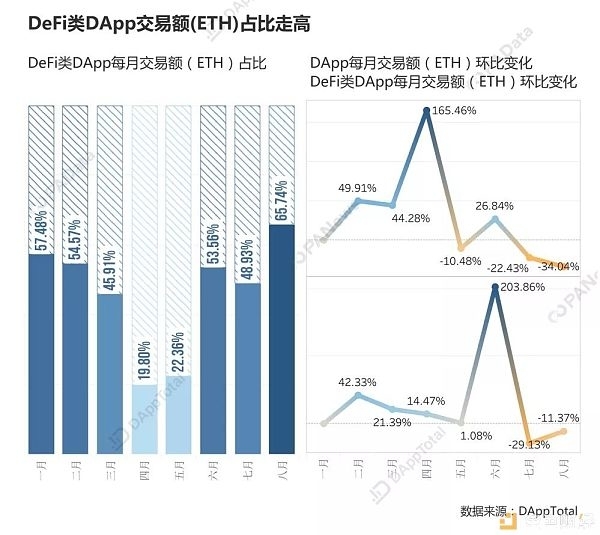

与月活相同,以太坊上全部DApp的交易额和DeFi类DApp的交易额也呈现类似的情况。今年前8个月,DeFi类DApp的每月交易额[2]均值约为4.38万个ETH,按照200美元的币价折算,相当于876.23万美元。

根据PAData早前联合DAppTotal发布的报告《DApp”AARRR”的背后:ETH/EOS/TRON用户行为画像研究》显示,以太坊的用户净值最高,尤其是金融财务类DApp的用户,人均每天每笔交易额约为709.3美元。这一情况延续至今,虽然DeFi类DApp月活平均只占整体的23.21%,但月均交易额平均占比却达到了整体的46.43%。

其中,4月和5月DeFi类DApp的月均交易额占比只有19.8%和22.3%,这主要受到以太坊整体月交易额在4月出现165.46%的环比增长,而同时间DeFi交易额基本持平的影响。6月,DeFi类DApp月交易额爆发,交易额环比增长了203.86%。但此后的7月和8月DeFi类DApp的月交易额均呈下降状态,分别约为98.3万ETH和87.1万ETH,环比跌幅分别为29.13%和11.37%。

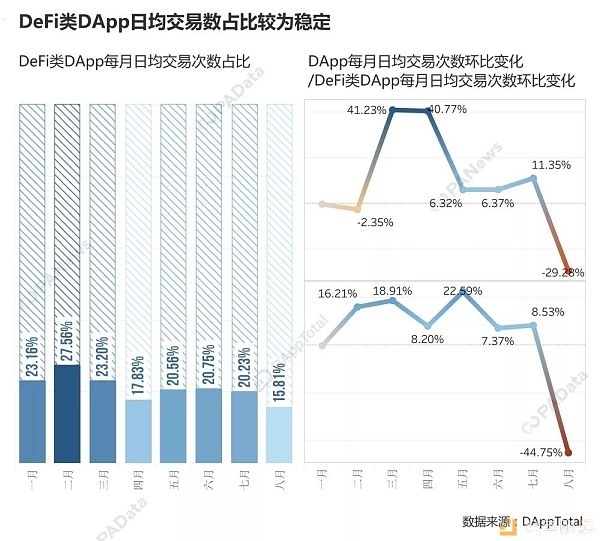

从月交易次数[3]来看,DeFi类DApp前8个月每月交易次数占整体的比重基本保持稳定,约为21.14%。但从微观角度来看,3月和4月以太坊整体交易次数出现连续较大幅度增长,而DeFi的交易次数环比增幅并没有与整体同步。8月交易笔数的环比下跌可能与8月仅统计23天有关,但本月最后8天较低可能扭转负增长局势。

月活、月交易额和月交易笔数的环比增幅错位其实共同指向了一种可能,即仅管DeFi类DApp在以太坊上已经成为主导类型的DApp,并且本身保持较好的增长态势,但并没有对以太坊整体生态产生决定性促进作用。甚至值得注意的是,DeFi类DApp的交易额和交易笔数已经较6月峰值有了较大的下降。

o3

DeFi成新用户主要“供给源”

那么,DeFi对以太坊生态而言究竟意味着什么?

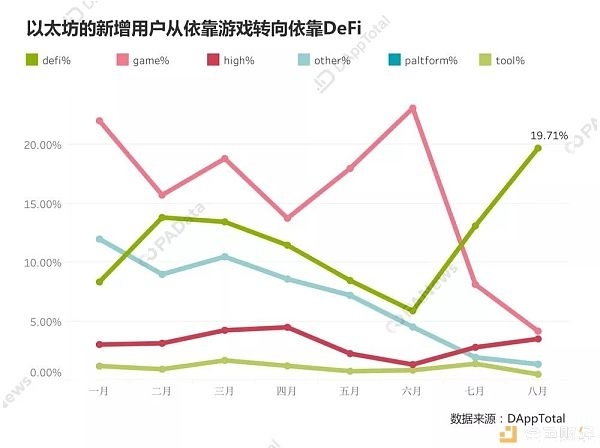

从数据来看,DeFi最大的贡献是为以太坊生态提供新用户。目前,前8个月,DeFi类DApp的月新增用户[4]均值约为2.55万人次,8月不完全统计(截至8月23日)的新增用户已达到8.19万人次(一个新增地址视为一个新增人次),占整体生态新增用户的19.71%,是目前以太坊生态新用户的最大“供给源”,并远远领先于其他类型的DApp。

在DeFi之前,游戏一直是以太坊生态差异竞争的优势领域,并且主导着以太坊的生态,但是8月不完全统计(截至8月23日)下,游戏的新增用户仅为1.73万人次,占整体的4.16%左右,新增体量大约仅为DeFi的68%左右。以太坊生态中其他类型的DApp新增用户量更低,比如,高风险类DApp 8月不完全统计(截至8月23日)的新增用户约为1.45万人次,约占比3.5%,平台类新增用户约为0.56万人次,约占比1.35%。

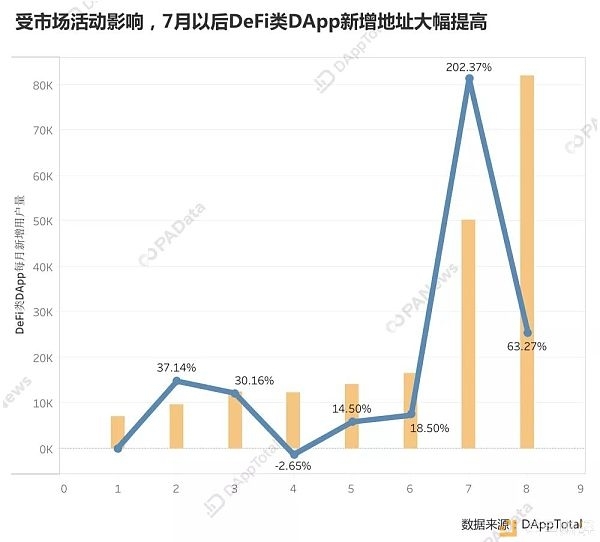

以太坊目前已有近20%的新增用户来自DeF类DApp,但比这更重要的一点趋势是,DeFi的火爆改变了以太坊新增用户的格局,从7月开始,DeFi超越游戏成为以太坊最大的新用户“供给源”。但是7月以前,DeFi的概念早就被炒的火热,新增用户数量却没有迎来爆发式增长,5月和6月的平均环比涨幅只有16.5%,7月的环比涨幅却突然爆发,达到了惊人的202.37%,这又是为什么呢?

根据PAData早前的观察,这种异动可能与Coinbase的活动有关,根据the Block早前的报道,自7月26日Coinbase Earn推出的DAI活动已经推动了14000多个CDP创建,约为Maker所有CDP的40%(参考《以太坊DeFi借贷现状:Maker成“央行” 用户理财需求旺》)。

数据证明,营销活动能有效促进新用户增长,而且这种影响或许有持续性和扩散性。根据统计,8月不完全统计(截至8月23日)的新增用户环比涨幅已经达到了63.27%,这意味着,或者是活动仍在持续进行,或者是其他应用也推出了吸引新用户的活动,DeFi的新增用户基数还在持续扩大。

[1] 月活等于全月每日日活的算数平均值,平均月活可视为统计时间范围内平均每日日活。

[2] 月交易额等于全月每日交易额的算数平均值,平均月交易额可视为统计时间范围内平均每日交易额。

[3]月交易次数等于全月每日交易次数的算是平均值。

[4]月新增用户等于全月每日新增用户的算数平均值。