求生欲强烈的SWIFT用区块链自救 但仍抵挡住其对它的颠覆

7月19日,SWIFT宣布了在新加坡国内瞬时支付服务FAST中整合SWIFT gpi Instant(跨境瞬时支付服务)的全球测试结果。其中澳大利亚支付至新加坡用时最短,仅需13秒。

但即便达到13秒,在很多区块链从业者和锐意改革的银行业人士看来,SWIFT的银行间结算系统也终将被区块链平台所取代。自区块链技术出现以来,其分布式、去中心化、点对点、不可篡改性等特性,可为跨境支付提供瞬时、安全、透明的服务,极大冲击了现有跨境支付体系。

“跨境支付体系正在进行大规模转型。”

这是“银行中介”SWIFT在gpi(全球支付创新服务)最新版白皮书中写下的第一句话。2016年底,SWIFT gpi项目第一阶段完成;2017年4月,DLT PoC(分布式分类账技术验证)作为gpi组成部分,正式启动,SWIFT gpi上线区块链技术;之后,SWIFT不断更新gpi体系和DLT PoC技术,在跨境支付服务中融入区块链技术。

多家银行退出,SWIFT转型意在提供无摩擦中介

SWIFT认为,SWIFT gpi Instant此次测试实现了跨境支付与新加坡国内支付的无缝连接,同时证实了gpi服务具备可扩展性,为最终实现全球跨境瞬时支付奠定了基础。从SWIFT的动作和言论来看,采用区块链技术提升速率,建立全球跨境瞬时支付,被看做是SWIFT服务的进阶,和SWIFT新的生命力。

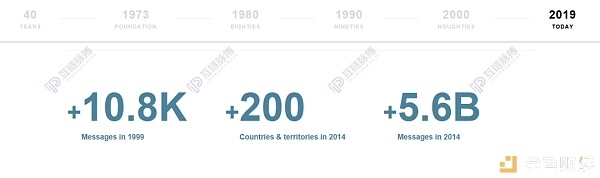

SWIFT成立于20世纪70年代,成立之初的愿景是创建全球金融消息服务,以及国际金融消息传递的通用语言。1997年推出消息服务后,SWIFT取代了当时广泛使用的Telex技术,提供的原始服务主要包括消息传递平台,验证和路由消息的计算机系统。同时制定消息标准,使人们能够共同理解跨语言和系统边界的数据,并使用户之间的通信能够无缝、自动地传输、接收和处理。

在成立后的三十多年间,SWIFT在国际上被广泛接受。目前,包括我国的中国银行、工商银行、建设银行、农业银行四大国有银行在内,全球大多数银行都已经使用SWIFT系统。从其官网披露的数据来看,在1979到2009的三十年间,加入SWIFT的国际已经从15个增长至209个,银行成员已从239家增至9281家。

(制图:互链脉搏)

不过,近年由于区块链技术的出现,以及国际贸易局势的动荡,SWIFT稳步发展的势头受阻。同时,SWIFT漫长的到账时间也饱受诟病。福布斯分析师Joseph Young曾在2018年12月表示:SWIFT系统现在已经有45年历史,效率已经非常低下,国际电汇也需要3-5个工作日才能结清,且如果没有单据,就不可能发送大笔汇款,但比特币则可以更有效地处理大量的交易。

目前,SWIFT尚未披露最新的合作国家和组织具体数量。而互链脉搏查询公开信息发现,已有一些国家和银行正在退出SWIFT。

7月18日路透社援引匿名消息称,日本政府正在试图率先建立一个类似SWIFT的国际加密货币支付网络,动机则是有效打击洗钱活动。2018年5月23日,阿根廷Banco Masventas银行主要股东乔斯 达卡(Jose Dakak)表示,该银行将退出SWIFT,并开始利用比特币区块链技术来解决国际支付问题。2018年6月,俄罗斯企业司库协会宣布,将与该国央行一起试运行政府运营的Masterchain区块链平台,尝试取代SWIFT。

此外,就连SWIFT所在欧洲也有意脱离SWIFT现有体系。德国外长马斯(Heiko Maas)2018年8月21日就明确、公开地表示,欧盟必须建立独立于美国SWIFT之外的欧洲支付渠道。2018柏林欧盟外长会议开幕式上,马斯透露已就有关建立欧洲独立结算体系的建议展开研究工作。

在这种形势下,SWIFT上线了gpi。Gpi白皮书中指出,采用gpi的首要目标是确保国际支付流程满足整个行业对速度、透明度和更好的终端用户体验的要求。代理银行生态系统也将通过gpi自我再造,最后推动社区建立一种提供效率和附加值的无摩擦中介模式。

从2016年底公布gpi项目第一阶段完成以来,SWIFT的gpi及区块链应用每年会跨入一个新阶段。

2017年,SWIFT上线新系统,并正式启动DLT PoC,完成基础建设。

2018年,SWIFT gpi项目进入技术准备阶段。2018年1月22日,Swift与七家中央证券存管机构签署了一项协议备忘录,以研究区块链如何应用于交易后流程,如代理投票。2018年11月13日,SWIFT协会)与Smart Worldwide Financial Technology(SWFT区块链),签署了共存协议。2018年11月消息,SWIFT印度已与金融科技公司MonetaGo合作,试行分布式分类账技术(DLT)网络,旨在提高金融产品的效率和安全性。

2019年,SWIFT gpi基本进入落地阶段。2019年1月30日,SWIFT正式宣布与R3合作的概念验证(PoC)计划。之后,3月在六家西班牙银行上线gpi;5月将gpi业务拓展到欧洲市场;6月,发布报告表示继R3Corda平台概念验证成功之以后,将“很快在基于分布式账本技术的交易平台上启用GPI支付”;7月和新加坡FAST合作实现即时跨境支付,最快达13秒……

(制图:互链脉搏)

跨境支付是否还需要中介和SWIFT

一方面,SWIFT近两年不断探索区块链技术,并将其与现有业务融合。另一方面,SWIFT并不认为区块链可以直接取缔中心化清算机构的存在,仍认为代理模式是一个强大而有价值的基础,应该在此基础上构建未来的跨境支付模式。

据SWIFT公开披露的信息显示,gpi显著提升跨境支付速度。通过SWIFT gpi进行快速支付,在每天发送的40多万笔端到端gpi支付中,超过一半的款项在不到30分钟的时间内打入受益人的账户,其中很多是在几秒钟内完成的——同时向发起银行发送实时的信用确认。其他50%的gpi付款也几乎都是在24小时内贷到最终受益人。

虽然SWIFT现在旨在提供一个无摩擦的高效中介,并已小有成效。但反对SWIFT的声音却认为,SWIFT所践行的中心化模式不应存在,未来的跨境支付应该是去中介、点对点瞬时交易,许多区块链平台表示要取代SWIFT。此外,随着俄罗斯、日本、德国等大国纷纷着手退出SWIFT,并拟在各自的区块链平台上进行跨境支付,跨境支付是否还需要一个固定的全球代理商的问题被激烈讨论。

2018年11月14日,Ripple首席执行官Brad Garlinghouse直言, “我们无意与SWIFT合作,而志在替代它。”中信银行信息技术管理部金融产品IT创新实验室副处长姜鹏也表示,在国内,区块链完全可以取代SWIFT,实现自主可控的国内信用证交换,并且已经有了落地。

除了前文提到的以国家为主导,战略性退出SWIFT外,现在,越来越多的金融机构和区块链平台正在试水跨境支付,用实际行动拆解SWIFT其全球业务体系。

2019年3月18日,IBM宣布推出支付网络World Wire;6月,VISA推出“Visa B2B Connect”跨境支付网络;7月,港版支付宝获得许可提供区块链跨境汇款服务,招商银行、永隆银行、永隆深圳分行三方区块链跨境人民币汇款……

(2019年披露落地跨境支付项目 制图:互链脉搏)

不仅面临着严峻的外部竞争,SWIFT内部所使用的区块链技术,也存在着巨大问题。此前,互链脉搏专栏作者、国家“千人计划”特聘教授蔡维德曾发文指出,SWIFT代表的旧金融市场,区块链使新技术,新酒放旧瓶,很可能导致新旧技术不合。

在SWIFT项目中,为了保护隐私权和扩展性,该PoC采取通道的解决方案,但实际结果却与愿景相悖。因为每个银行都不想和其他银行分享数据,所以每个银行都和另一个银行及SWIFT组成一个通道,如果SWIFT原来系统上线,则需要10万个通道。这种设计实际是“软隔离”,与硬隔离相比,隐私性要差。同时这种设计也意味着系统有一个大中心——SWIFT, 就是SWIFT有其他所有银行的所有数据,这违背了非中心化的设计理念,中心化系统的可靠性可能是个问题。

而以IBM为代表的新金融科技公司,在提供跨境支付时,可以直接跳过SWIFT平台。并且,其系统效率和扩展性都有很大的进步空间,使用新流程,采用分布式执行和管理,都为其取代SEIFT打下技术基础。

但是,和新兴的跨境支付平台相比,SWIFT在监管层面和资源积累方面,或许也有自己独特的博弈资本。

SWIFT亚太欧非区首席执行官何亚伦(Alain Raes)曾在2017年5月表示:“区块链、DLT不可能替代SWIFT网络,因为SWIFT网络是可以明确证明这笔钱是从A支付给B,这符合监管要求,而区块链是匿名的、去中心化的,做不到这些。”

同时,SWIFT过去四十多年积累的强大银行资源,也是其他任何平台无法比拟的。正如SWIFT所说:“目前连接到SWIFT网络的1.1万家银行可以很容易地将gpi整合到它们当前的基础设施中,而不像其他跨境支付模式那样需要与现有银行基础设施进行广泛整合。”