币安研究院:机构市场洞察——币安机构和VIP客户最新调查结果分析

机构市场洞察-2019年第二季度

币安机构和VIP客户最新调查结果分析

币安研究院& Binance Trading-2019年6月21日

要点

在首次机构和VIP客户调查中,币安研究院对使用币安服务的VIP客户和机构客户的特征和观点进行了分析。

长线投资是最受大型机构客户青睐的策略之一。去中心化借贷平台还未得到广泛应用,非托管式去中心化平台专业投资人们也鲜有涉足。另一方面,去中心化交易平台虽然已有大多数参与者尝试,然而截止目前,由于它们流动性较低(与中心化交易平台相比),且学习曲线更加陡峭,因此还未得到广泛应用。

几乎所有市场参与者都用到稳定币,其中USDT是人们的首选。在近期Tether市场动荡期间,许多投资者都尝试了替代性的稳定币产品,特别是USDC和PAX。

从大型市场参与者的角度来看,到2019年年底,比特币预计会继续保持其市场主导地位,其市值预计会占行业总市值的40%-60%。

本地和国际监管似乎成为投资者决策依据的关键指标,因为它既是未来加密货币和数字资产行业最大的风险,也是其关键增长驱动因素。此外,新产品(例如经纪服务和新衍生品市场的创建)也预计会成为该行业未来增长的关键驱动因素。

最后,Facebook、三星或摩根大通等公司的加密资产计划,尚不构成该行业的未来增长驱动因素。

2019年5月底,币安研究院在广泛使用币安服务(例如交易平台和场外交易柜台)的大型机构和VIP客户中,组织开展了首次调查。本报告探讨了从调查答复中得出的部分结果和发现。本报告与BinanceTrading交易柜台联合编制[1]。

经验和类型

我们向100多家机构和VIP客户发送了邮件,该邮件附有完成本次调查的链接。数据通过匿名方式收集,但每位客户可选择留下供回访使用的电子邮箱。

约半数客户回复了我们的调查,其中绝大多数都回答了问卷中的大部分问题。排除那些答题尚不足30%的客户,我们的合格样本数量为41家机构和VIP客户。尽管我们承认以下章节所描述的任何问题在诠释时应保持极度谨慎,而且不应笼统理解为反映所有机构的情况,但这些结果仍能提供部分有关非散户群体的洞见和指标。

大型机构和VIP客户的类型

在本节中,我们将深入了解机构和VIP客户的不同情况

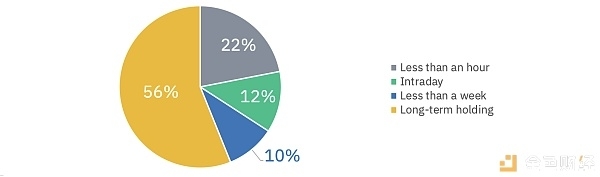

图1-加密资产平均持仓时间(不含稳定币)

在我们的大型机构客户中,超过半数指出他们通常的持仓时间为1周以上,只有1/3表示他们会参与高频度交易和其他做市策略。

关于交易平台的使用,我们注意到客户在使用交易平台的数量方面存在较大差异。

总体来说,我们发现客户拥有的资本和所使用的交易平台数量之间存在明显的正相关。表明与资本较少的客户相比,资本较多的客户使用的交易平台数量一般会更多。

除这种总体上的相关性之外,我们还观察到,在持仓时间不到1天的客户之中,还存在第二种联系。这些用户通常使用的交易平台数量比其他用户更多。从本质上来说,跨平台套利策略倾向于要求使用众多交易场所和市场来获取更多机会,这一现象的原因可能就在于此。更高频度的交易会利用较小价差的优势,因此使用更多的交易平台对这一策略的成功至关重要。

关于记账和利润货币,90%的客户使用美元作为基准货币,这符合我们最初的预期,因为与美元挂钩的稳定币和以美元计价的平台是加密货币和数字资产行业的主力军[2]。小部分客户表示将本地欧洲货币(例如瑞士法郎或欧元)作为记账货币。

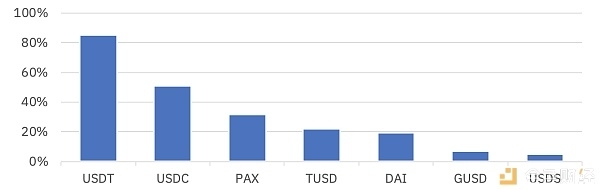

图2——机构和VIP客户的稳定币使用率(%)

在调查稳定币时,几乎所有受访者使用稳定币来开展各种功能,例如交易或者价值储存。不出所料的是,USDT是首选稳定币,但PAX和USDC也似乎得到了广泛使用。在USDT替代品中,USDC(毫不意外)似乎尤其受到非中国客户的青睐,而中国客户更偏好PAX。但也有小部分客户表示,他们当时在寻求与USDT流动性类似的替代品(关于USDT具有最佳流动性的报告链接)。

有趣的是,近20%的参与者使用了在Maker生态系统中发行的由加密资产支持的稳定币DAI。

87%的受访者之前用过场外交易(例如币安Trading Desk、Trading Desk、Cumberland和Huobi OTC)。使用场外交易柜台的主要原因是这些交易柜台可以充当法币和加密货币交易的通道,而且流动性更强,交易难度也较低。从大型机构报告的管理资产规模来看,后两项理由尤为重要。

行业经验

本章节探讨了机构和VIP客户的过往经验

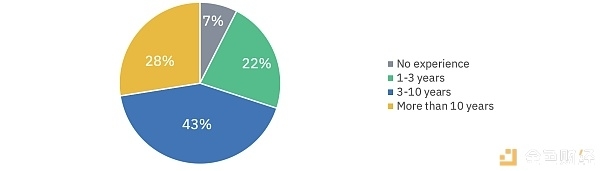

图3——在传统金融行业的过往经验

大部分受访者此前都拥有金融行业的经验,只有7%的受访者在涉足加密货币和数字资产行业之前无金融行业经验,而71%至少拥有3年传统金融行业经验。

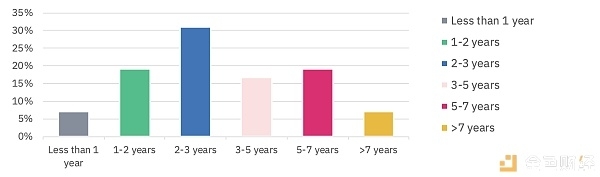

关于他们在加密资产行业的经验,大部分大型参与者都已在该行业投资数年,其中只有7%涉足该领域尚不足1整年。

有趣的是,占比最大的类别是2-3年(30%)和5-7年(18%)。它们分别代表最早入行的时间为2013-2014年和2016-2017年,这也是两次价格涨幅最大的时期:比特币2014年大涨(MtGox倒闭之前)以及2017年大涨。

图4-在加密资产行业的当前经验

在问及是否交易其他资产类型时,机构和VIP客户中超过半数受访者均表示交易过其他资产类型。其中,50%还在股票市场交易,25%参与外汇市场交易。

67.5%的受访者通过保证金借贷或期货合约参与杠杆交易。有趣的是,杠杆交易的使用和在金融行业有无过往经验之间没有明显的规律可循。

1.3 去中心化和托管

关于储存方法,拥有较大管理资产规模(超过2500万美元)的客户除了使用交易平台外,还将其数字资产存储(至少是将一部分存储)在冷钱包中和/或通过使用专用第三方托管服务。大客户(即专用于加密资产投资的资本量及交易量达到500万美元以上)几乎都会勾选“冷钱包”作为其答案之一。

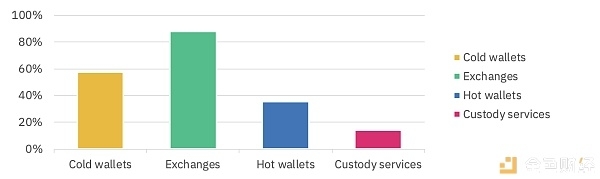

图5-加密资产的储存方法

取样用户中绝大多数都依赖交易平台来保管他们的部分数字资产。这可能是因为换手率高的市场参与者频繁买/卖数字资产,需要将资金保管在交易平台上,尽管交易平台通常会收取一些额外的取款费[3],但中心化交易平台具有更高的流动性。

鉴于数字资产的波动性较高,快速的将存量资产转移到市场是非常重要的,而链上交易对于大多数参与者来说都太慢。

从实际情况来看,如果没有在中心化交易平台持有资金,就很难有效实行做市策略或自营交易策略。不过,当未来某天加密资产市场格局发生转变,更多的交易量流向去中心化非托管式平台(例如币安去中心化交易平台)时,再来重温这些数据,将会非常耐人寻味。

此外,热钱包(例如移动应用程序,如Trust Wallet、Coinbase Wallet)都并未被广泛用来存储资金,仅1/3的受访者在使用。

我们还发现,去中心化交易所和一些链上金融协议在大型市场参与者中还不太流行。55%的受访者反馈尝试过去中心化交易平台,但大多数受访者认为缺乏流动性、对合规性的担忧、不够直观的用户体验(缺乏熟悉感)是导致他们不使用去中心化交易平台的关键因素。关于使用托管型借贷平台(例如Nexo或BlockFi)的问题,33%的参与者均有使用。毫不意外的是,使用这些平台的参与者通常是采取长线投资策略的投资者。对于未使用这些平台的人来说,交易对手风险是他们频繁提及的主要弃用原因。

非托管式加密资产借贷平台和协议[4]在机构参与者中受欢迎程度更低,只有12%的受访参与者有所使用。有趣的是,有些未使用托管式借贷平台的参与者(由于担心托管式借贷平台的信用风险)实际上会使用技术风险可堪应对的非托管式替代性平台。

2. 市场观点

2.1 该行业的风险和潜在增长驱动因素

我们要求参与者针对清单所列的每项风险,从1-5分中选取一个分值。在下表中,1代表风险最高,而5代表风险最低。

表1-加密资产行业5大风险排序(1代表最高,5代表最低)

| 均值 | 中值 | 第一四分位数 | 第三四分位数 | |

|---|---|---|---|---|

| 技术故障(黑客袭击等) | 1.67 | 1 | 1 | 2 |

| 全球&本地司法辖区变更(例如中国、美国、欧洲) | 2.39 | 2 | 2 | 3 |

| Tether出现法律问题 | 2.64 | 3 | 2 | 3 |

| 证券分类测试(霍威测试) | 2.76 | 3 | 2 | 3 |

| 隐私风险 | 3.06 | 3 | 2 | 4 |

当问到评估加密资产行业的潜在风险&负面因素时,最大的担忧毫无疑问是技术问题,例如遭受黑客袭击。出人意料的是,最近Tether(USDT)因美元储备金的持续法律纠纷导致价格动荡,但却并未当选最大的风险因素。尽管门罗币(XMR)等隐私币越来越受欢迎,但大多数受访者并不重视与区块链固有隐私问题相关的潜在风险[5]。

表2-加密资产行业8大潜在增长驱动因素排序(1代表最高,5代表最低)

| 均值 | 中值 | 第一四分位数 | 第三四分位数 | |

|---|---|---|---|---|

| 全球&本地监管的变化 | 1.79 | 1 | 1 | 2 |

| 交易型开放式指数基金(ETF) | 2.24 | 2 | 1 | 3 |

| 传统经纪商提供加密资产服务(e-trade、富达) | 2.64 | 2 | 2 | 4 |

| 期权合约的发展 | 2.67 | 2 | 2 | 3 |

| 实物交割期货合约(如Bakkt) | 2.76 | 2 | 2 | 4 |

| Facebook发行稳定币 | 3.06 | 3 | 2 | 4 |

| 三星发行三星币或在手机内置加密资产钱包等举措 | 3.09 | 3 | 2 | 4 |

| 摩根大通发行稳定币 | 3.27 | 4 | 3 | 4 |

Facebook、摩根大通(稳定币)和三星等私营公司采取的举措普遍被列为加密资产行业较低的潜在增长驱动因素,而全球和本地监管的变化被视为未来加密资产行业最大潜在增长因素。需要注意的是,将监管视为威胁的受访者同样视其为潜在增长驱动因素。监管可通过提供令加密资产项目顺利运转和蓬勃发展的框架,来辅助和推动其增长,也可以阻碍其增长和发展,所以监管对加密资产世界既有可能带来大幅度的正向影响也有可能的带来大幅负面影响,具体要取决于其发展方向。总的来说,本地和全球的监管,似乎是受调查的市场参与者最广泛关注的关键因素。

在美国有关ETF的建议仍然是最备受关注的话题,而且许多市场参与者预期它也会成为加密货币和数字资产行业的重大增长驱动因素。总体而言,任何衍生金融产品的发展(ETF、期权、受监管的期货和经纪商服务)都可能成为该行业重要的增长驱动因素。

2.2 比特币及其他大型加密资产的未来

最后一章探讨受访者到2019年年底看涨哪些加密资产,以及对于比特币市场占有率的预期[6]。

图6-对比特币截至2019年12月底市值占比(%)的预期

在开展此次调查之时,比特币在全体加密数字资产市场中的市值占比几乎正好为60%,大部分参与者认为比特币将大致维持这一现状或略有下降。

80%以上的参与者预计到2019年12月底,比特币市值占比会在40%-60%。[1] 这表明了比特币作为数字货币和加密资产行业风向标的特殊地位。

我们要求参与者从四大关键类别中选择数字资产市场最被低估的细分行业板块。

42%的受访者认为“区块链基础设施”(例如:以太坊、Ziliquidia、Icon、Nebulas)是最被低估的板块。

“价值储存/货币/支付/结算(例如,比特币、门罗币、瑞波币)”位居第二,36%的受访者选择该选项。

仅15%的参与者选择了构建在区块链上的服务和去中心化应用程序(例如,交易平台代币、社交媒体、博彩、数据存储等)

6%的受访者选择“其他”类别,其中具体给出了例如隐私币等答复,亦有参与者甚至认为所有的数字资产都被高估了。

总结评论

这篇首份基于公开客户调查的报告,是币安研究院与Binance Trading为获取该行业参与者的市场情报而进行的首次合作。遗憾的是,此次样本数量较少,且上述章节探讨的所有结果都来自币安生态系统的参与者。尽管币安在加密资产生态系统中占有相当大的份额,但有些大型市场参与者可能并未使用我们的任何一种服务,因此,也未能成为我们此次调查的目标受访者,最终导致这些结果存在片面性。

尽管这篇分析并不无意代表整个行业,但它仍能揭示该生态系统中某些大型参与者部分耐人寻味的特征和市场观点。

如果未来以更大的规模再进行一次调查,这类分析将有助于对市场参与者进行趋势分析,并最终有利于更全面地描绘出加密资产市场面貌。

本报告仅用于提供信息,不应作为投资决策的依据,也不应被理解为参与投资交易的建议或针对任何金融工具或其发行人提出的投资策略建议。币安研究院发布的这份报告与投资、税务、法律、金融、会计、咨询或任何其他相关服务的咨询服务无关,也并非购买、出售或持有任何资产的建议。本报告中包含的信息基于被认为可靠的来源,但不能保证其准确性或完整性。此处表达的任何意见或估计反映了截至此日期做出的判断,可能会在不公开通知的情况下做出变更。币安研究院对因使用本出版物/通讯或其内容而导致的任何直接或间接损失概不负责。

币安研究院通过为加密资产领域的投资者编制客观中立的机构级研究报告,提供对数字资产的深度分析和以数据为驱动的洞见。

Binance Research报告英文原文链接:https://info.binance.com/en/research/marketresearch/institutional-insights-Q2-2019.html

PDF下载:https://pan.baidu.com/s/1l3sL2MRHXFCd7BlhtzILUg 提取码:wv98

[1] Telegram频道: https://t.me/BinanceOTC

[2] 请参阅我们之前的报告:《稳定币的演变》 https://info.binance.com/cn/research/marketresearch/cn-stablecoin-evolution.html

[3] 除各种区块链手续费(如gas)之外。

[4] 详见我们之前有关去中心化金融和借贷非托管式协议的报告https://info.binance.com/cn/research/marketresearch/cn-defi-1.html

[5] 请参见我们之前有关门罗币最新分叉的报告,该报告探讨了非隐私货币的可替代性问题。https://info.binance.com/en/research/marketresearch/monero-hard-fork.html

[6] 请参考币安学院的资料,了解其重要性。 https://www.binance.vision/glossary/bitcoin-dominance