盘点2024加密融资情形与潜力赛道预期

作者:WOO Research

背景

加密市场于 2022 年走进冰点, 2023 Q4 开始复苏, 2024 在币价方面,比特币也突破上轮牛市 69, 000 美元高点。随着市场回暖,除了关注币价表现,我们认为整体加密市场融资情形也至关重要。

融资活动兴盛与否代表产业发展的动力,将体现在:

推动技术创新:融资是技术创新的重要驱动力,资金支持新技术的研发和应用,才能促进了整个行业的技术进步。

市场信心指标:风险投资代表投资者对于加密市场前景的预期,若整体融资情形金额、数量减少,则可视为外界投资人对市场前景看法趋于保守,甚至看衰。

融资活动带来的正向飞轮效应尤为明显:

融资案增加:大量的资金流入吸引了更多的投资者和风险资本,推动了更多融资案的出现。

吸引新创团队:随着融资机会增加,更多的新创团队和企业被吸引进入加密市场,投入开发新技术和应用。

整体生态变好:新技术和应用的出现改善了市场生态,带来更多元化和创新。

投资人兴趣增加:良好的市场生态和持续的技术创新吸引了更多投资人的兴趣,进一步增强了市场信心。

WOO X Research 将在本文将检视 2024 的整体融资情形,再看看一些知名 VC 投资细分板块的趋势,最后我们会由融资数据预测未来潜力板块。

2024 整体融资情形

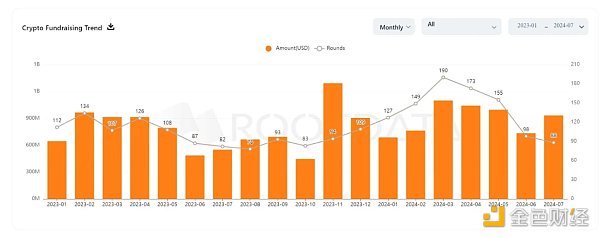

融资金额与次数:可以看到整体融资市场于 2023 年 11 月开始回暖, 2024 单月融资次数基本维持在 120 笔以上( 7 月还没过完),单月融资金额落在 700 亿~ 1000 亿之间,无论金额与融资次数相比 2023 皆有显著的成长。

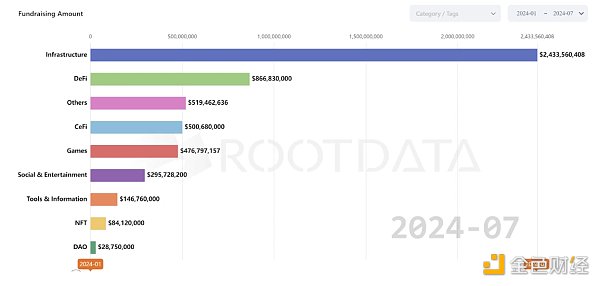

赛道表现:以基础设施最受投资方青睐,共融得 24 亿美元,远超第二名的 DeFi 8.6 亿美元。当中也能看到 VC 对 DAO 以及 NFT 兴趣缺缺,排在融资金额最后两位。

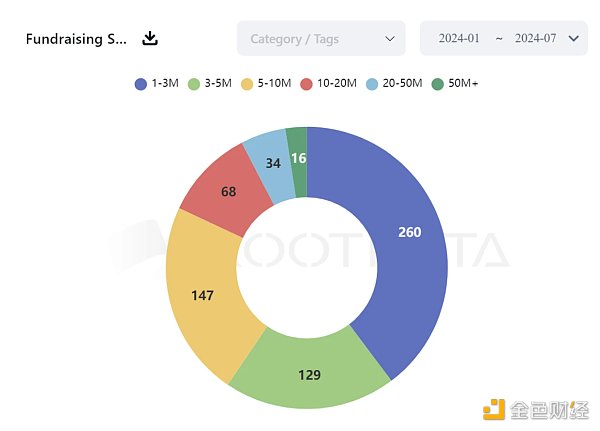

单笔融资规模: 100 ~ 300 万规模占比 40% 为最高, 500 ~ 1000 万占比 22% 次之。 300 ~ 500 万规模融资相比 2023 年有所减少,减少的部分增加在 100 ~ 300 万以及 500- 1000 万区间,也代表 2024 项目融得金额中间地带减少,较为分化。

头部 VC 投资情形

本文选择 A16Z、Coinbase Ventures、Binance Lasbs、Pantera Capital 以及 Dragonfly 做为参考对象。

从以上数据可以得出以下观点:

A16Z (Andreessen Horowitz):主要投资于基础设施、DeFi 和游戏,也有一些投资于 NFT 和社交娱乐。

Coinbase Ventures:投资领域多元,DeFi 和基础设施是重点,并且也涉足工具与信息、社交娱乐和 DAO。

Binance Labs:大部分投资集中于 DeFi 和基础设施,其次是社交娱乐和游戏。

Pantera Capital:主要关注 DeFi 和基础设施,亦有部分资金投入 NFT 和其他领域。

Dragonfly:投资范围广泛,基础设施、DeFi、NFT 和工具与信息占较大比例。

与最一开始观察 2024 整体融资情形一样,这五间头部 VC 也是投资重点仍是以基础设施与 DeFi 为大宗。接下来开始盘点他们的投资项目:

A16Z:对外投资共 13 笔,当中三笔领投(Friends With Benefits、EigenLayer、Espresso System)。

投资项目中拿到最高融资金额的项目是 Web 3 社交应用 Farcaster,在 A 轮融得 1.5 亿美元,估值 10 亿美元。

值得一提的是,虽然 A16Z 并没有在 A 轮领投 Farcaster,但在 2022 年种子轮时担任 Farcaster 角色。

Coinbase Ventures:对外投资 24 笔,当中两笔领投(El Dorado、WITNESS)

投资项目中拿到最高融资金额的项目是基础设施平台 Conduit,在 A 轮融得 3700 万美元,目的是提供工具包给开发者使用。

Binance Labs:对外投资 24 笔,领投部分则偏好自行与项目方联络,单独投资,大多都不揭露金额,较少与其他团队共同投资。

投资项目中有披露,拿到最高融资金额的项目是 Ethena,在拓展种子轮融得 1400 万美元。

其他单独投资的项目包含:Catizen、Zircuit、Infrared、Rango、Aevo、Movement、BounceBit、StakeStone、Cellula、Derivio、Babylon、RENZO、NFPrompt、Puffer Finance、Shogun、BracketX Protocol、Memeland,占了绝大多数,当中有超过 8 成的项目尚未发币,若发币未来期望有机会上线币安。

Pantera Capital:对外投资 18 笔,当中 9 笔领投, 2024 领投率高达 50% 。投资项目中拿到最高融资金额的项目是开源 AI 模型 Sentient,在种子轮融得 8500 万美元,目标是直接与 OpenAI 竞争。

Dragonfly:对外投资 14 笔,当中 11 笔领投, 2024 领投率高达 79% ,为五间投资机构之冠。投资项目中拿到最高融资金额的项目是连 V 神都称赞的对赌项目 Polymarket,在 B 轮融得 4500 万美元。

盘点以上五间 VC 的投资项目,只有三个项目有两间投资机构共同投资:

Neynar:Farcaster 的开发平台

投资机构:A16Z、Coinbase Ventures

投资轮次:A 轮

投资金额: 1100 万美元

投资日期: 5 月 30 日

Nexus:模块化 zkVM 项目

投资机构:Dragonfly、Pantera Capital

投资轮次:A 轮

投资金额: 2500 万美元

投资日期: 6 月 10 日

Morph:结合 optimistic & ZK 技术的 L2

投资机构:Dragonfly、Pantera Capital

投资轮次:种子轮

投资金额: 2000 万美元

投资日期: 3 月 20 日

值得注意的是,Binance Labs 没有与其他四间投资机构共同投资相同项目。

潜力板块预期:以意图为中心、模块化区块链、并行 EVM

全球加密货币市场的总市值约为 2.5 兆美元。还占据非常小的份额,甚至比不上 NVDIA,足见加密货币市场整体上涨潜力仍大。而本文不断提及基础设施与 去中心化金融 为 VC 所偏好投资赛道,原因是这两个赛道为加密市场发展的底层逻辑。

基础设施意味着支持整个生态系统的发展,通常具有较长的生命周期,能够带来较为稳定的收益;DeFi 则是整体市场流动性的基石,若能创造高流动性将吸引更多流动性进驻,形成正向飞轮效应。

目前基础设施与 DeFi 赛道的币价表现都远输迷因币,原因可以归咎于当前市场尚未降息,缺乏流动性进驻,且迷因币的兴起更多展现的是对恶劣 VC 币的反对票,但真正优秀的项目仍会留存于市场之中,现在币价不涨不等于没有价值。

而从基础设施中我们看好以意图为中心、模块化区块链、并行 EVM,这三个赛道。这三者的共同点是尝试解决现有区块链技术问题:以意图为中心增进了使用者体验,模块化区块链能打破不可能三角、并行 EVM 突破传统 EVM 处理速度限制。

就让我们忽略短期噪音,跟着加密市场一起长期发展吧。